|

Страница 2 Таблица 1 Предельные налоговые ставки на доходы физических лиц в 2000 г |

Размер облагаемого совокупного дохода, полученного в календарном году |

Предельные налоговые ставки и сумма налога | |

До 50 000 руб. |

12% | |

От 50 001 руб. до 150 000 руб. |

6000 руб. + 20% с суммы, превышающей 50 000 | |

От 150 001 руб. и свыше |

26 000 руб. + 30% с суммы, превышающей 150 000 |

С 1 января 2001 г. в Российской Федерации введена "плоская шкала налогообложения доходов физических лиц, или пропорциональная система налогообложения. В соответствии со ст. 224 Налогового Кодекса РФ, "налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей".

Для прогрессивных налогов большое значение представляют понятия средней

и предельной налоговой ставки.

Средней ставкой налога называется отношение суммы налога к величине облагаемого им до хода. Предельная налоговая ставка - это ставка обложения налогом дополнительной единицы дохода. В соответствии с представленной выше шкалой подоходного налога предельная ставка налога может принимать строго 3 значения. Среднюю же ставку легко вычислить для любого

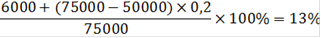

уровня дохода. Например, при совокупном доходе 75 000 руб. предельная ставка будет равна 20%, а средняя вычисляется по формуле:

Средняя налоговая ставка = Валовой уплачиваемый налог / валовой полученный доход:

Регрессивный налог

- это налог, который в денежном выражении равен для всех плательщиков, т. е. составляет большую часть низкого дохода и меньшую часть высокого дохода. Это, как правило, косвенные налоги: при покупке облагаемого акцизом товара (например, черной икры) государство не может установить, а продавец получить с покупателя с более высоким уровнем дохода сумму по более высокой ставке налога.

Пропорциональный налог

- это налог, при котором налоговая ставка остается неизменной, независимо от стоимости объекта обложения. К такого рода налогам, в частности, относятся налоги на имущество предприятий и физических лиц. Вне зависимости от различной стоимости имущества разных предприятий при начислении этого налога в России действуют равные ставки налога.

Система налогообложения в России,

закрепляемая Налоговым Кодексом, представляет собой три уровня: федеральный, региональный и местный. Конкретные виды налогов и сборов в разбивке по уровням представлены в таблице 2.

Таким образом, Налоговый Кодекс РФ закрепляет 28 видов налогов и сборов. На сегодняшний день количество налогов остается в России достаточно большим, что существенно усложняет порядок их исчисления и уплаты. К примеру, в США действует только 10 основных налогов и еще 4 вида, применяемые на уровне отдельных штатов. Несмотря на такое разнообразие налогов, существенную долю в доходах бюджета составляют, как правило, лишь несколько из них. Структура поступлений налоговых платежей в консолидированный бюджет Российской Федерации такова, что львиная доля налоговых доходов приходится на НДС, налог на прибыль и акцизы, т. е. 24,7%, 27,8% и 10,8% соответственно. Подоходный налог с физических лиц в РФ составил в 2000 г. лишь 12,1% в общей сумме налоговых поступлений, в то время как в США, Западной Европе и других промышленно развитых странах он составляет 20-30%.

|